ガバナンス

投資法人の統治

本投資法人の機関は、投資主により構成される投資主総会に加えて、執行役員及び監督役員を構成員とする役員会並びに会計監査人により構成されています。詳細は下記「執行役員・監督役員の状況」をご覧ください。なお、監督役員の数は、執行役員の数に1を加えた数以上である必要があります。本投資法人の役員会は少なくとも3か月に1回開催されるものと定められています。なお、実際の運営においては、原則として1か月に1回程度の頻度で役員会を開催しています。役員会においては、執行役員による本資産運用会社や一般事務受託者等の業務執行状況等に関する報告に加え、必要に応じて本資産運用会社や一般事務受託者等の役職員から業務執行状況の詳細について報告が行われます。また、会計監査人はEY新日本有限責任監査法人です。執行役員は、本投資法人の業務を執行するとともに、本投資法人を代表して本投資法人の業務に関する一切の裁判上または裁判外の行為をする権限を有しています。

監督役員は、執行役員の職務の執行を監督する権限を有しています。

本資産運用会社のガバナンス体制の詳細については、本資産運用会社ホームページをご覧ください。

執行役員・監督役員の状況

役員候補者の人選にあたっては、投信法等の各種法令に定める欠格事由(投信法第98条、第100条及び投信法施行規則第164条)に該当しないことを前提に、以下の選任理由により、投資主総会の決議を経て選任されます。

| 役職 | 氏名 | 性別 | 在籍年数 | 役員会出席率 | 選任理由 |

|---|---|---|---|---|---|

| 執行役員 | 市川徹志 | 男性 | 3年1ヶ月 | 100% (14回/14回) |

不動産ファンド及びJ-REITの幅広い知識と経験から経営を行うことを期待 |

| 監督役員 | 茂垣博 | 男性 | 9年7ヶ月 | 100% (14回/14回) |

本投資法人及び本資産運用会社と利害関係のない人材であり、弁護士としての専門知識の発揮を期待 |

| 監督役員 | 藤田和弘 | 男性 | 9年7ヶ月 | 100% (14回/14回) |

本投資法人及び本資産運用会社と利害関係のない人材であり、公認会計士としての専門知識の発揮を期待 |

- 在籍年数は2023年5月31日現在、役員会出席率は2022年度

会計監査人は、決算期ごとに行う、本投資法人や本資産運用会社とのディスカッションや会計監査報告によって、適切なコミュニケーションを取り適正な監査を行っています。

執行役員・監督役員の報酬

本投資法人の執行役員及び監督役員の報酬の支払基準及び支払の時期は、次のとおりです。

- 各執行役員の報酬は、1人当たり月額80万円を上限として役員会で決定する金額を、毎月、当月分を当月末日までに支払うものとします。

- 各監督役員の報酬は、1人当たり月額50万円を上限として役員会で決定する金額を、毎月、当月分を当月末日までに支払うものとします。

実際の報酬額は以下の通りです。

| 役職 | 氏名 | 役職ごとの報酬の総額 (2021年12月~2022年11月) |

|---|---|---|

| 執行役員 | 市川徹志 | - 千円 |

| 監督役員 | 茂垣博 | 3,000千円 |

| 監督役員 | 藤田和弘 | 3,000千円 |

会計監査人の報酬

会計監査人に対する報酬は、監査の対象となる決算期毎に1,500万円を上限として役員会で決定する金額を、当該決算期について投信法その他の法令に基づき必要とされる全ての監査報告書を受領した日の属する月の翌月末日までに支払うものとします。

実際の報酬額は以下の通りです。

| 役職 | 氏名 | 報酬の総額 (2021年12月~2022年11月) |

|---|---|---|

| 会計監査人 | EY新日本有限責任監査法人 | 11,000千円 |

運用体制

本投資法人は、投信法の規定に基づき、資産運用会社であるケネディクス不動産投資顧問株式会社に資産の運用を委託しています。本資産運用会社は、本投資法人との間の資産運用委託契約に基づき、本投資法人の資産の運用を行います。

本資産運用会社における組織体制は、本資産運用会社ホームページをご覧ください。

諮問委員会の設置

本投資法人は、投資主に開かれた透明性の高い運営体制を構築することに努めており、物件の購入、売却等の実施にあたり投資主の意見を拝聴する機会として諮問委員会を設置しています。運用開始以来、計31回開催しています。(2023年5月31日時点)

資産運用報酬

本投資法人が本資産運用会社に支払う運用報酬は、運用報酬Ⅰ及びⅡ、取得報酬、譲渡報酬並びに合併報酬から構成され、本投資法人の規約に定める以下の算出方法に基づいて決定されます。本投資法人は、分配金可能額に連動させた資産運用報酬体系を導入することにより、投資主と本資産運用会社における利益の方向性の一致を図っています。

| 算定方法 | |

|---|---|

| 運用報酬Ⅰ | 総資産額×年率0.4% |

| 運用報酬Ⅱ(注1) | 分配金可能額×7.0% |

| 取得報酬 | 取得価額(税抜)×1.0% |

| 譲渡報酬 | 譲渡価額(税抜)×0.5% |

| 合併報酬(注2) | 評価額×上限1.0% |

- 運用報酬Ⅱ控除前の1口当たり分配金可能額が1百万円に対して年率4.0%を乗じた金額未満の場合運用報酬Ⅱは発生しません。

- 本投資法人が他の投資法人との間で合併を行った場合において、本資産運用会社が当該他の投資法人の保有資産等の調査及び評価その他の合併に係る業務を実施し、当該合併の効力が発生した場合、当該合併の効力発生時において当該他の投資法人が保有していた不動産関連資産の当該合併の効力発生時における評価額に対して、1.0%を上限として別途本投資法人と本資産運用会社で合意する料率を乗じた金額を合併報酬とします。

ケネディクスグループによる投資口の保有(セイムボート出資)

2023年5月31日現在、ケネディクス株式会社は本投資法人の投資口950口(発行済み投資口の総口数の1.3%)を保有しています。これにより、本投資法人の投資主利益とケネディクスグループの利益の方向性の合致を図っています。

コンプライアンス

本投資法人及び本資産運用会社は、コンプライアンスの不徹底が当社の経営基盤を揺るがしうることを十分に認識し、コンプライアンスの徹底を経営の基本原則として位置付けています。

社会的に求められる当社業務の価値の実現に努める責任があることを認識し、業務の価値を質的・量的に高めていくために、コンプライアンスに対し積極的かつ不断に取り組みます。

コンプライアンス活動を展開することにより経済・社会の発展に寄与し、これをもって投資者からの評価を高め、広く社会からの信頼を確立します。

本投資法人及び本資産運用会社は「コンプライアンス」をマテリアリティ(重要課題)の一つとして認識しており、コンプライアンスの徹底に努めています。

取締役会

コンプライアンスの推進に関する基本的方針その他の基本的事項を決定し、また、コンプライアンスの推進状況について、コンプライアンス・オフィサー及びコンプライアンス委員会に適宜報告を求めることができます。

コンプライアンス・マニュアル及びコンプライアンス・プログラムの策定及び変更は、コンプライアンス・オフィサーが立案し、コンプライアンス委員会で審議・決議された後、取締役会で決議されることにより行われます。コンプライアンス・プログラムは、原則として事業年度毎に策定し、その進捗状況は、コンプライアンス・オフィサーから取締役会に速やかに報告されます。また、内部監査報告、事務事故報告は適時または定期的に報告します。

取締役会は、本資産運用会社による各投資法人の資産の運用に関し、その重要性の高さから以下の役職について、その任命を決議します。任命に際しては、人格及び識見ともに優れ、その職責を全うすることのできる者であり、かつ各本部の運用委員会の外部委員は不動産鑑定士の資格を有する者、コンプライアンス委員会の外部委員については弁護士または公認会計士の資格を有する者でなければなりません。

- コンプライアンス委員会外部委員

- 各本部の運用委員会外部委員

- コンプライアンス・オフィサー

コンプライアンス・オフィサー

コンプライアンス・オフィサーは、社内のコンプライアンス体制を確立するとともに、法令やルールを遵守する企業風土を醸成することに努めます。

また、所管部門による運用ガイドライン及び資産管理計画書等の制定・変更、個別資産の取得等の議案の上程に際して、所定の必要書類が整っていることを確認した上で、法令違反等コンプライアンス上の重大な問題の有無につき事前の審査を行います。

更に、コンプライアンス委員会の委員長として、本資産運用会社内のコンプライアンスに関する事項を統括します。具体的には、コンプライアンス・マニュアル及びコンプライアンス・プログラム等の立案、コンプライアンス・プログラムに基づく、役職員に対する定期的な指導・研修、法令等の遵守状況の検証等の業務を行います。

コンプライアンス委員会

コンプライアンス委員会は、代表取締役社長、コンプライアンス・オフィサー、常勤取締役及び外部委員をもって構成され、コンプライアンス・オフィサーを委員長として、コンプライアンス全般に関連する事項の審議及び決議を行います。

コンプライアンス・オフィサーは、コンプライアンス委員会の委員長として、本資産運用会社内のコンプライアンスに関する事項を統括します。

その他コンプライアンスに関する重要な事項は、コンプライアンス委員会で審議・決議し、取締役会へ報告します。

コンプライアンス・オフィサーが立案したコンプライアンス・マニュアル及びコンプライアンス・プログラムは、コンプライアンス委員会で審議・決議された後、取締役会で決議され、策定されます。コンプライアンス・プログラムは、原則として事業年度毎に策定し、その進捗状況は、コンプライアンス・オフィサーから取締役会に速やかに報告されます。

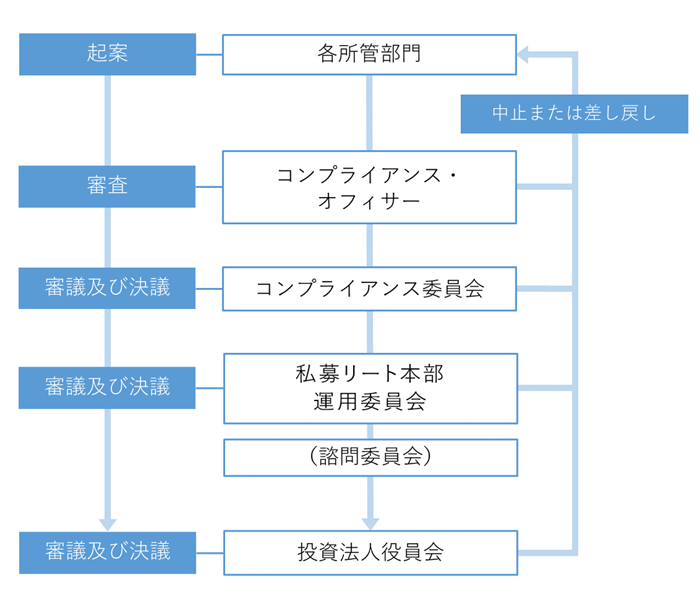

意思決定プロセス

本資産運用会社は、本投資法人から資産運用の一任を受けた資産運用会社として、本投資法人の資産運用に関連し、運用ガイドラインを作成し、投資方針、利害関係者との取引のルール、分配の方針、開示の方針等の投資運用に関する基本的な考え方について定めます。

また、本資産運用会社は、本投資法人の資産運用に関連し、運用ガイドラインに従い、資産管理計画書等(資産管理計画書のほか、中期運用計画及び年度運用計画を含みます。)を作成し、運用ガイドラインに定める投資方針、利害関係者との取引のルールに従い、投資物件を選定し、その取得・譲渡を決定します。

なお、投信法に定める利害関係人等または「利害関係取引規程」に定める利害関係者との一定の取引については、一定の場合を除き本投資法人役員会の承認の決議及び当該決議に基づく本投資法人の執行役員の同意を得ることとされています。

利害関係取引に係る意思決定プロセス

- 当該取引が所定の軽微な取引に該当する場合には、役員会の承認の決議を要せず、私募リート本部運用委員会の承認の決議をもって、当該取引を実施

反社会的勢力等への対応

本資産運用会社は、「反社会的勢力等対応及び犯罪による収益の移転防止に関するマニュアル」を制定し、反社会的勢力との一切の関係を遮断するため、反社会的勢力に断固たる態度で対応することとしています。

物件の売主・買主、テナント、業務委託先及びその他の取引先について、反社会的勢力等に該当しないことを確認すると共に、契約書面への暴力団排除条項の導入や犯罪収益移転防止法に基づく取引時確認の徹底等を通じて、反社会的勢力との関係遮断に向けた具体的な取組みを実践しています。

マネー・ローンダリング及びテロ資金供与への対策

本資産運用会社は、「反社会的勢力等対応及び犯罪による収益の移転防止に関するマニュアル」を制定し、犯罪収益移転防止法に定める取引時確認を適切に行うことで、取引先の本人確認を行うとともに属性・事業内容・取引目的等を把握し、金融庁の「マネー・ローンダリング及びテロ資金供与対策に関するガイドライン」に定めるリスクベース・アプローチの観点から、リスクの特定・評価・低減措置の対応を行っています。

倫理の遵守・腐敗防止

本資産運用会社では、「就業規則」や「コンプライアンス・マニュアル」において、マネー・ローンダリングや横領、詐欺、窃取その他の犯罪行為に加担しないことを定めると共に、業務の遂行に際しての贈収賄など、職務に関連して自己または第三者の利益を図り、不正な行為を行うことを禁止しており、これらの行為が判明した場合には「就業規則」に基づく処分の対象となります。

また、仕向・被仕向に関わらず接待・贈答等を社会通念上妥当な範囲を超えないよう規律を保つことを目的として、社外接待に関するルールを定めており、接待を行う際には事前承認を要します。制度の運用状況については、内部監査の対象となり、直近では2020年度に内部監査を実施しています。

内部通報制度

本資産運用会社は、ケネディクスグループ会社の一員として、法令違反ないし不正行為による不祥事の防止及び早期発見、自浄プロセスの機動性の向上、風評リスクのコントロール、並びに社会的信頼の確保のため、「内部通報制度」を設けています。本資産運用会社の役員及び従業員等(役員、正規従業員、嘱託社員、契約社員、パートタイマー、アルバイト、他社からの出向社員及び派遣社員を含み、また、通報等の日から1年以内に退職した者を含む。)が対象となります。

通報、調査及び処分のプロセス

法令違反又は不正行為等(本資産運用会社の行動規範違反を含む。)が生じ、または生じる恐れがあり、これについて役員及び従業員等が通常の業務遂行上の手段・方法によって改善することが不可能または困難である場合、社内外複数の内部通報等受付窓口に通報、申告又は相談(以下「通報等」という。)を行うことができ、匿名による通報等も受け付けています。

内部通報等受付窓口は、通報等についてその対象となった事項の有無を含め速やかに、公正かつ公平な調査を行います。被通報者には公正な聴聞の機会と通報等への反論及び弁明の機会が提供されるとともに、守秘義務の遵守のもとで関係者のヒアリングなどを実施することとしています。

内部通報等受付窓口は、すべての調査結果をコンプライアンス担当役員及び取締役社長に報告するとともに通報者に対する通知結果等を含めて取締役会及び監査役協議会に報告するものとしています。調査結果が重大である場合には、被通報者の所属する部門の部門長は直ちに違法行為を中止するよう命令する等、適切な措置を講じます。

当該報告に基づき、必要に応じて就業規則に定めるところにより懲戒処分の手続きをとり、また刑事告発、損害賠償請求、再発防止措置その他の是正に必要な措置等をとるものとします。

不利益な取扱いの禁止

通報者やこれに協力した者、当該通報に基づく調査に協力した者は、内部通報制度及び公益通報者保護法に基づく保護の対象となり、通報者に対しての一切の不利益行為が禁止されています

内部監査

本資産運用会社では、内部統制機能を高めるため、外部専門家を活用しながら、毎年内部監査を実施しています。

内部監査部長は、内部監査担当者として、「内部監査規程」に基づき内部監査計画を作成、取締役会の承認をもって、当該計画に基づき内部監査を実施し、内部監査で発見・指摘した問題点等を正確に反映した内部監査報告書を作成します。内部監査担当者は、内部監査報告書を遅滞なく代表取締役社長及び取締役会に報告します。被監査部門は、内部監査報告書で指摘された問題点について、その重要度合を勘案した上で、遅滞なく改善計画を策定し、改善に努めます。内部監査担当者は、被監査部門による問題点の改善状況を適切に管理し、その達成状況を確認し、その後の内部監査計画に反映させます。取締役会または内部監査担当者は、本資産運用会社の業務運営の適切性を確認するためその他の理由により必要があると判断したときは、外部の専門家による外部監査を行います。

コンプライアンス研修

本資産運用会社は、コンプライアンスの推進のため、新入社員を対象とした入社時研修、全役職員(派遣社員を含む。)を対象としたコンプライアンス研修を行っています。

2022年度の実績

| 研修内容 | 実施時期 | 受講率 |

|---|---|---|

| 各投資法人間の利益相反防止 | 2022年4月 | 96.7% |

| 投資法人の運用に関する情報管理 | 2022年7月 | 96.0% |

| 資産運用会社としての受託者責任(インプット編) | 2022年8月 | 98.4% |

| 資産運用会社としての受託者責任(Case Study編) | 2022年10月 | 98.5% |

| インサイダー取引防止 | 2022年12月 | 97.2% |

顧客本位の業務運営に関する取り組み方針

本資産運用会社は、各投資法人の保有資産の運用を通して、投資主価値の最大化の実現に向けて日々取り組んでおります。この取組みの一環として、金融庁が2017年3月30日に公表した「顧客本位の業務運営に関する原則」を採択し、取組方針を定めました。

詳細は以下のウェブサイトをご覧ください。

https://kenedix-fm.com/kokyaku.html

利益相反の防止

ケネディクスグループは不動産を通じて実に多くのステークホルダーの皆様との関わりを持っており、様々な運用ファンドを通じて多様な物件を運用しています。そのため、運用ファンド間の利益相反が生じないよう、規律ある運用を徹底する必要があると認識しています。

本投資法人及び本資産運用会社は「利益相反の防止」をマテリアリティの一つとして認識しており、コンプライアンス・マニュアルに利益相反行為の禁止・会社財産の保護について具体的な方針を記載するとともに、従業員へのコンプライアンス研修等を通じて利益相反の防止に係る意識啓発を徹底しています。また、役員、主要株主及びその他利害関係者からなる関係当事者との取引ならびに関係当事者間での取引が、各投資法人及び本資産運用会社やその顧客または投資主の利益を害することのないよう、「利害関係取引規程」により意思決定プロセスや取引の基本的な考え方等を定めています。

ケネディクスグループ間の適切な情報管理

ケネディクスグループは様々な投資家の皆様から、数多くの投資法人及びファンド運用を受託していることから、ケネディクス株式会社、ケネディクス不動産投資顧問株式会社、各投資法人及びケネディクス・インベストメント・パートナーズ株式会社と不動産等の情報提供に係る方法等について覚書を締結し、ケネディクスグループが適切な情報提供を行うことやケネディクスグループのサポートを定めて開示を行い、ファンド等に対する業務の透明性、適切性を確保しています。

各投資法人間における利益相反の防止

3つのJ-REIT及び私募REITを運用するケネディクス不動産投資顧問株式会社は、各投資法人を運用する本部長の兼任を禁止するとともに、コンプライアンス・オフィサーを議長とする「パイプライン会議」を設置し、「優先検討権」に関するルールを採用することで、入手する不動産等売却情報に関して、取得のための検討を優先して行う投資法人を決定するルールを設けています。

かかるルールを適切かつ円滑に運用することで、恣意的な不動産等売却情報の配分を防止し、もって本資産運用会社が運用を受託する各投資法人間における利益相反を防止する等、適切な利益相反対策の実施に努めています。

リスクマネジメント

本投資法人及び本資産運用会社は「リスクマネジメント」をマテリアリティの一つとして認識しており、リスクマネジメントの徹底に努めています。

リスクマネジメント体制

本資産運用会社は、経営の健全性を確保するとともに、投資運用業者としてのリスク管理を適切に行うことを目的として、「リスク管理規程」によって、リスク管理方針、リスク管理部門及びリスク管理方法等を規定しています。

主要なリスクとして投資運用リスク、不動産管理リスク、財務リスク、法令遵守リスク、事務リスク、システムリスク及び事業継続リスクを定義し、それぞれのリスクに個別管理部門を定めています。

各リスクの個別管理部門は、各リスクの状況について継続してモニタリングを行い、重大なリスクが顕在化し、または顕在化するおそれが生じた場合は、その内容と対応方針について速やかに取締役会あて付議します。

各リスクの個別管理部門は、各リスクの項目・内容・対応方針等について、2年に1度を目処として見直します。取締役会は、これらのリスクの所在と性質を十分認識したうえで、戦略目標を踏まえたリスク管理方針の策定や、適切なリスク管理体制の整備を統括します。

取締役会は、リスク管理部門の重要性を十分認識するとともに、リスク管理方針が社内に周知されるよう、適切な方策を講じます。また、取締役会は、必要に応じてリスク管理体制に係る協議を行います。コンプライアンス・オフィサーが各リスクの実務的な管理を統括し取締役会の役割をサポートします。

危機、災害発生時の対応

災害、事件、事故、又は問題が発生し、事業活動に重大な損失を被る、又は社会一般に影響を及ぼし、企業価値の毀損が予測される事態については、危機管理規程及び災害対策規程において、親会社であるケネディクス株式会社総務・人事部を主幹部門とし、対策本部の設置等を通じて危機への対応、災害発生時の対応を実施します。

ケネディクスグループは、定期的な災害訓練、災害発生時における事業再開・復旧に関する対策、災害発生後の対策等を「KDX事業継続計画」に定めています。また、本計画について定期的に内容の見直しを行っています。

災害発生時に備え、その他次のような取組みを行っています。

- 役員及び従業員等に対する防災セット(非常食、非常用飲料水等)を事業所内に保管

- 安否確認システムにより、災害発生時における役員及び従業員等の安否状況を把握

- バックアップサーバーの分散配置によるデータ保全

情報セキュリティ管理

本資産運用会社は「情報保護規程」を定め、業務上取扱う情報の管理方法、管理体制等を定めることにより、当社における適正な情報管理及び情報保護に努めています。

情報セキュリティ管理にあたっては、当社の情報の統括者として、コンプライアンス・オフィサーを「情報統括管理者」としています。

また、各部門における情報管理者は部門長とし、各部門における情報の管理について責任を負うとともに、担当部門の役職員に対し当社の情報管理体制を周知し遵守させています。

個人情報保護

本資産運用会社は、コンプライアンス・マニュアルに個人情報その他の社内情報の取り扱いについて具体的な規範を記載するとともに、従業員へのコンプライアンス研修等を通じて個人情報保護に係る意識啓発を徹底しています。

また、各投資法人及び本資産運用会社は「個人情報保護方針」や「個人情報の保護に関する規程」「特定個人情報の管理に関する基本方針」等を定め、個人情報の保護、適正な管理を図っています。